「売掛金が回収できない…!」そんな事態が起こったとき、簿記では「貸倒(かしだおれ)」として処理します。

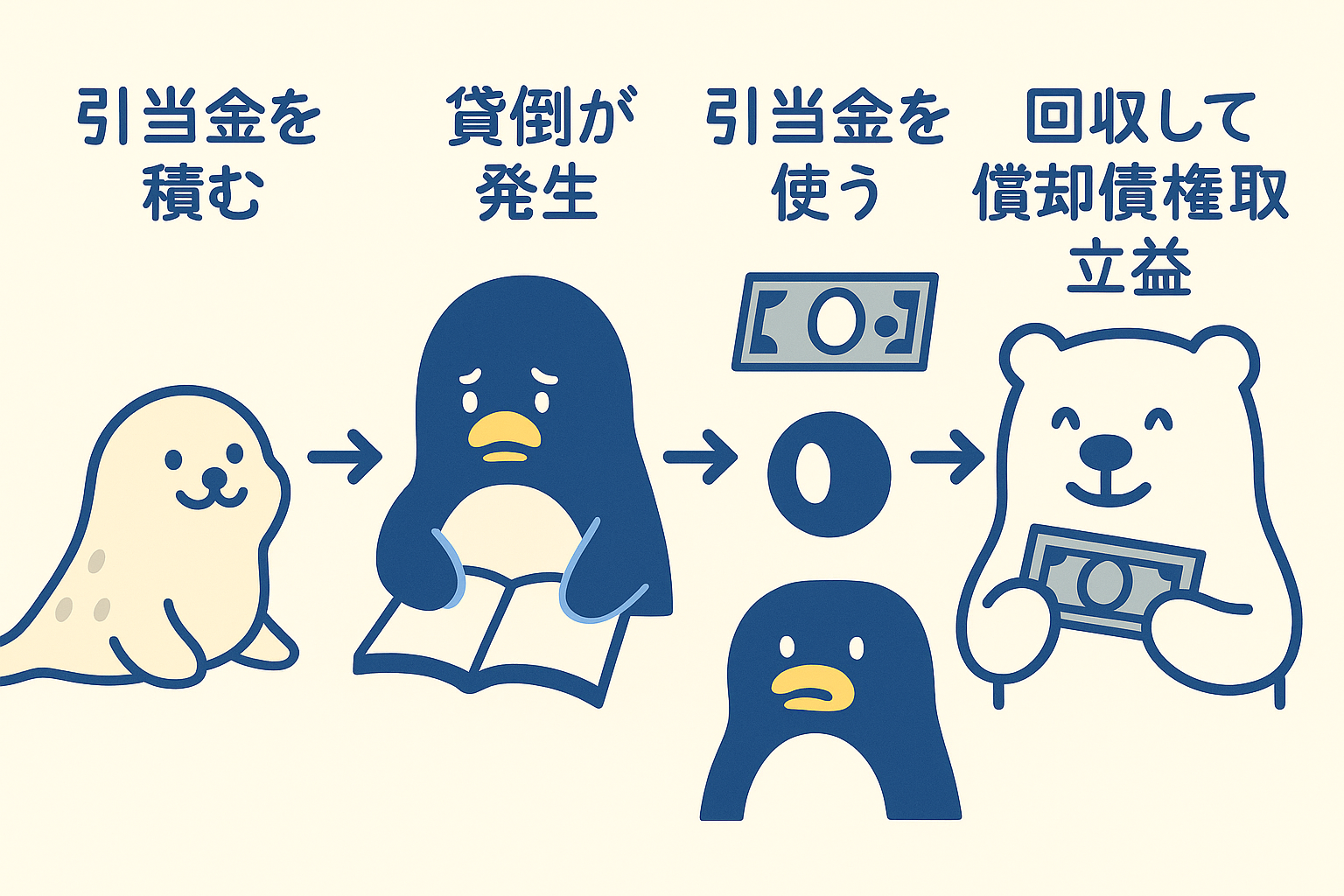

また、「いつか回収できないかもしれない…」という将来のリスクに備えるのが「貸倒引当金」です。

今回は、貸倒損失・償却債権取立益・貸倒引当金の繰入れや使用の流れを、やさしく整理して解説していきます!

貸倒と貸倒引当金の仕訳と考え方

貸倒損失とは?

売掛金や受取手形などが回収できないことが確定した場合、

「損失」として処理します。

▶ 仕訳例(売掛金30,000円が回収不能に)

(借方)貸倒損失 30,000 / (貸方)売掛金 30,000

📓帳簿への記入例

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 貸倒損失 | 30,000 | 売掛金 | 30,000 |

償却債権取立益とは?

過去に貸倒として処理した債権が、後日回収できたときは「利益」として扱います。

▶ 仕訳例(過去に貸倒処理した売掛金20,000円が入金された)

(借方)現金 20,000 / (貸方)償却債権取立益 20,000

貸倒引当金の仕組み

将来の貸倒に備えて、あらかじめ「費用」として計上しておく制度。

これを「貸倒引当金繰入(くりいれ)」といいます。

▶ 仕訳例(売掛金100,000円、貸倒見込5%)

→ 100,000 × 5% = 5,000円

(借方)貸倒引当金繰入 5,000 / (貸方)貸倒引当金 5,000

貸倒が実際に発生したとき(引当金を使う)

貸倒が発生したときは、先に積んでいた引当金から取り崩す。

▶ 仕訳例(売掛金3,000円が貸倒に。引当金あり)

(借方)貸倒引当金 3,000 / (貸方)売掛金 3,000

引当金の見直し(決算時)

決算時には、期末の売掛金残高に応じて改めて必要な金額を計算し、追加で繰り入れる。

▶ 例:売掛金残高200,000円、貸倒実績率3%、既に引当金が4,000円ある場合

必要額:200,000 × 3% = 6,000円 → 追加で 2,000円繰り入れ

(借方)貸倒引当金繰入 2,000 / (貸方)貸倒引当金 2,000

FAQ(よくある質問)

- Q貸倒損失と貸倒引当金ってどう違うの?

- A

貸倒損失は実際に貸倒れたときに使う科目、

貸倒引当金は将来に備えて準備するための科目です。

- Q引当金があるのに貸倒損失を使うのはなぜ?

- A

引当金の対象外の債権や、引当金残高が足りないときは「貸倒損失」で処理します。

- Q償却債権取立益はいつ使うの?

- A

一度「貸倒損失」にした債権が後から回収できたときに「収益」として記帳します。

練習問題(4択形式)

Q1. 売掛金30,000円が回収できず、貸倒が確定した。正しい仕訳は?

A. 現金/売掛金

B. 貸倒損失/売掛金

C. 売掛金/貸倒損失

D. 売掛金/現金

正解:

B

→ 回収不能になった売掛金は「貸倒損失」で処理します。

Q2. 過去に貸倒処理した債権20,000円が後日入金された。正しい仕訳は?

A. 現金/受取手形

B. 売掛金/償却債権取立益

C. 現金/償却債権取立益

D. 償却債権取立益/現金

正解:

C

→ 貸倒済の債権を回収した場合は「償却債権取立益」で処理します。

Q3. 売掛金100,000円に対して貸倒引当金5%を設定する場合の仕訳は?

A. 売掛金/貸倒引当金

B. 貸倒引当金繰入/貸倒引当金

C. 貸倒損失/売掛金

D. 貸倒引当金/貸倒引当金繰入

正解:

B

→ 将来の貸倒に備えて設定する場合は、「貸倒引当金繰入/貸倒引当金」です。

コメント